Власне житло – мрія чи не кожної людини після життя із батьками та веселих студентських років у гуртожитку. Трохи поживши на зйомних квартирах, починаєш замислюватися, як було би добре мати хай і невеличкий, але власний дім.

Та, враховуючи рівень купівельної спроможності населення, далеко не всі можуть собі дозволити придбати квартиру, одразу сплативши всю її вартість, – пише Інформаційне агентство ВолиньPost.

Тож із ситуації є два виходи: або продовжувати далі платити за чуже житло, або ж звернутися до банку та скористатися послугою іпотечного кредитування. Відтак, доведеться сплачувати не оренду, а повертати гроші вже за свою нерухомість.

Досвід іпотеки в Україні, порівнюючи із іншими європейськими країнами, не такий вже й великий – закон «Про Іпотеку» прийняли лише в 2003 році. Він визначає поняття, регулює умови передачі майна, вимоги, які забезпечує іпотека тощо.

Що ж таке іпотечне кредитування

Іпотечне кредитування – це різновид довгострокового кредитування, у рамках якого права банку як кредитора забезпечені нерухомим майном. Цікаво, що аби взяти в кредит житло, не обов’язково вже бути власником іншої нерухомості. Простіше кажучи, банк видає кредит, наприклад, на придбання нової квартири під заставу нерухомості. Цією заставою водночас і виступає та сама нова квартира.

Більше того, позику за типом іпотеки можна брати й на інші потреби - йдеться про споживчий кредит з великими лімітом під заставу нерухомості. Ці кошти можна спрямувати, наприклад, на проведення ремонту. Однак у нашій публікації ми зосередимося на класичній іпотеці.

Іпотечний кредит має низку відмінностей від звичайного. По-перше, споживчі позики мають менший ліміт, тобто фактично це сума «швидких» грошей до кількох сотень тисяч гривень, які клієнти повертають за відносно невеликий термін. Обсяг коштів іпотеки значно більший, адже вартість житла може сягати мільйонів гривень. По-друге, іпотечний кредит довгостроковий, його можна виплачувати протягом десятків років. По-третє, іпотечне кредитування пропонує значно нижчі відсотки, ніж споживчий кредит.

Видаючи позику на житло, банк також вимагає у клієнта обов’язково страхувати себе та предмет іпотеки.

Єдиної відсоткової ставки на іпотечні кредити не існує – її окремо встановлює кожен банк відповідно до умов ринку та внутрішніх розрахунків. Окрім того, існують дві схеми погашення іпотечного кредиту: класична та ануїтетна, тож при плануванні позики краще одразу визначитися, як зручніше буде її повертати.

Ануїтетний спосіб полягає у поверненні взятих коштів з нарахованими на них відсотками рівними частками протягом усього терміну позики. Обсяг частки розраховують за спеціальною формулою.

Класичний спосіб полягає у поверненні різних за величиною сум, які визначаються просто - відсотки за місяць нараховують на позику, що залишилася на перше число. Вона зручна тим, що клієнт бачить амортизацію тіла кредиту, тобто може наочно спостерігати постійне зменшення боргу.

Окрім того, існує можливість дострокового погашення, яка передбачена законодавством – клієнт може повернути кошти раніше і не отримає ніякого штрафу. Тобто у будь-який момент або після певного періоду (залежно як це прописано у договорі), коли клієнт отримає додаткові гроші, він може «закрити» питання з іпотекою.

Плюси та мінуси іпотечного кредитування

Чи не найголовнішою перевагою такого кредиту є те, що людина може отримати власне житло практично за кілька днів, не відкладаючи коштів на його купівлю протягом десятків років. Повертати кошти за кредитом треба щомісяця і це завжди передбачувана сума, що дає змогу спланувати таку витрату у власному бюджеті. Окрім того, купуючи житло через банк, можна не турбуватися про законність та юридичні моменти, адже фінансова установа дуже прискіпливо перевіряє документи.

Проте, має іпотечне кредитування і недоліки – найзначнішим є, звісно, переплата. Незалежно від того, чи стала відсоткова ставка та наскільки великий перший внесок, клієнт однаково заплатить суму більшу, ніж власне вартість житла.

Суму переплати можна підрахувати, знаючи відсоткову ставку. Математика проста: наприклад, ви хочете придбати квартиру вартістю 1 млн грн у кредит терміном на 20 років і готові одразу ж внести 250 тис грн (тобто 25% вартості) у банку, який пропонує ставку у 15% та щомісячний платіж з боку клієнта обсягом 11,7 тис грн.

Розраховуєте річну суму погашення тіла кредиту: його загальну суму треба поділити на термін (у нашому випадку 240 місяців): 750 000/240 = 3125 грн на місяць. Множимо цю цифру на 12 місяців - таким чином, за перший рік сплата за тіло кредиту становитиме 37,5 тис грн. Натомість лише відсотків перший рік треба буде сплатити 112, 5 тис грн (тобто 15% від 750 тис грн).

Однак ця цифра є приблизною, адже із кожним місяцем залишкова сума кредиту зменшуватиметься, і разом з нею зменшуватимуться й відсотки. Тому вигідно якнайраніше погасити кредит, аби не переплачувати.

Що пропонують волинянам банки

На Волині у цьому напрямку чи не найактивніше працюють «Кредобанк» та ПриватБанк.

«Кредобанк» є одним з лідерів іпотечного кредитування в Україні та регіоні. Слід відзначити, що динаміка останніх періодів має тенденцію до зростання, що спричинене ростом доходів громадян та суттєво нижчими цінами на житло, аніж в докризовий період. Окрім того, причиною є позитивні тенденції на ринку будівництва: збільшення кількості забудовників, які, конкуруючи між собою, забезпечують споживачам сучасно сплановане, енергоощадне житло, облагороджену прибудинкову територію, достатню кількість паркомісць та інших вигод. Кредитні програми дозволяють матеріалізувати ці вигоди в реальність, адже забудовники пропонують лише відстрочку максимум до 2-ох років, а кредитування - до 20-ти з достроковим погашенням без будь-яких штрафних санкцій та комісій.

Банк пропонує придбання квартир в кредит на первинному (майнові права) та вторинному ринку. Особливою увагою та більшим попитом користуються новобудови і, за словами регіональної директорки «Кредобанку» Катерини Фурманюк, це логічно.

«Люди зараз вимогливі, освічені та багато подорожують, тож, повертаючись додому, вони хочуть бачити у своїх будинках сучасні переваги – вигідне планування, енергоефективність, камін у квартирі чи вихід на особисту терасу. А терміни «еркер» чи «французьке» вікно – не дивина для пересічного українця. Тому молоді сім’ї однозначно обирають квартири у новобудовах», - зауважила посадовець.

Мінімальний перший внесок для іпотечного кредиту в «Кредобанку» становить від 20%, з максимальним лімітом кредитування до 3 млн грн. Основна валюта кредиту – гривня, проте є можливість кредитування фізичних осіб і в іноземній валюті.

Первинне рішення за наявності необхідних документів (паспорт, код позичальника та другого з подружжя, документи про дохід) надають за 4 години. Після цього документи відправляють на перевірку у профільні підрозділи банку, а позичальник отримує кошти за 5 робочих днів. Крім того, банк фінансує фізичних осіб для забезпечення споживчих цілей – оплату витрат на проведення ремонту, придбання меблів чи побутової техніки, адже ці витрати є невід’ємними в разі придбання житла на первинному ринку.

«Банк бере до уваги сукупний дохід родини, тобто, наприклад, чоловіка та дружини. При розрахунку платоспроможності враховуємо лише офіційні доходи. Наша перевага - пропонуємо клієнтам обидві схеми погашення кредиту – класичну та ануїтетну. За статистикою, більшість клієнтів обирають класичну схему, оскільки вона зрозуміліша та, що головне, дешевша», - розповіла Фурманюк. Однак вибір схеми погашення кредиту – особиста справа клієнта.

Також при отриманні кредиту, клієнт має понести додаткові витрати – нотаріальні послуги, держмито, страхування особисте та майна. Банк передбачив суму особистого страхування обсягом 0,2% від суми заборгованості по кредиту, та 0,2% від вартості нерухомості у якості страхування предмету іпотеки. Однак страхування, на переконання регіональної директорки «Кредобанку», можна розглядати як перевагу.

«Сума страхування мінімальна, а навіть якщо виникає найбанальніший страховий випадок, наприклад, затоплення – витрати на ремонт покриє страховка, а не кошти з гаманця власника квартири», - розповіла посадовець.

На волинському ринку «Кредобанк» співпрацює з низкою забудовників: із Будівельною компанією «Інвестор», ПрАТ «Луцьксантехмонтаж №536», ЛДБК, ЖК «Яровиця», ЖК «Липинський».

«Ексклюзивні умови щодо кредитування житла у нас мають клієнти, що купують нерухомість у Будівельної компанії «Інвестор». Клієнтам пропонуємо вигідні умови – ставку від 14,5% на перші 2 роки кредитування. Окрім того, є можливість мати ставку з «Інвестором» у рамках акції - 10% у перший рік кредитування», - додала Фурманюк. Придбати квартиру від інших волинських забудовників можна під ставку 18,5%.

У ПриватБанку почали видавати іпотечні кредити після націоналізації банку, тож тут уже понад рік діє програма «Житло в кредит». За цей час у Луцьку та Рівному видали майже 100 таких кредитів, і за статистикою в обласному центрі Волині частіше купують квартири на первинному ринку, тобто від забудовника. За словами заступника директора Північно-західного РУ ПриватБанку Василя Хилі, фінансова установа нині пропонує ставку 17,9% для квартир в новобудовах та 19,9% для житла на вторинному ринку. Сума кредитування – від 100 тис до 2 млн грн. Окрім того, є ще 2 види страхування – предмету іпотеки на 0,5% від заставної вартості нерухомості та особисте на 0,5% від суми основної заборгованості по кредиту.

«Ми можемо кредитувати на первинному ринку новозбудоване житло, введене в експлуатацію, а на вторинному ринку квартири і будинки, різниться лише пакет документів та відсоткова ставка. Окрім того, ми користуємося лише ануїтетною схемою погашення», - розповів Хиля. Тож клієнт постійно сплачує однакову суму, яка не змінюється протягом часу погашення кредиту.

У ПриватБанку для первинного ринку видають кредити лише на введені в експлуатацію будинки. Хиля зауважив, що установа співпрацює лише із перевіреними забудовниками - Будівельною компанією «Інвестор», «Луцьксантехмонтаж №536», ЛДБК та іншими.

«Наше завдання - не роздати кредити, а допомогти клієнтам, аби вони вже сьогодні отримали житло. Ми суттєво відрізняємося від інших банків тим, що даємо рішення майже миттєво, буквально за кілька хвилин, клієнт може перевірити можливість отримання навіть через сайт. Достатньо вказати мінімальні необхідні дані - офіційний дохід, стаж роботи на останній займаній посаді, а також додатковий дохід, який ми теж враховуємо», - додав Хиля. Відтак, особливістю кредитування у ПриватБанку є те, що умови та можливість видачі коштів оцінюють, враховуючи додатковий дохід.

«Ми розуміємо реалії сьогодення, розрахунки робимо враховуючи додатковий дохід. Також перевіряємо, що є у базі про історію клієнта, який хоче отримати кредит на житло. Ми пропонуємо прозорі умови - показуємо чисту ставку, на закладаючи додаткової комісії на погашення чи ще чогось, у нас є ставка 17,9% і крапка. Ми по ній розраховуємо всі внески на 10, 15 чи 20 років, як забажає клієнт», - мовив Хиля.

«Ризиків при оформленні такого кредиту через банк немає. Тому що банк вже співпрацює із забудовником, і тут не може бути підводних каменів. Тобто банк знає, що це введена в експлуатацію квартира. Єдиний ризик для клієнта через те, що через певний період клієнт втратить свій дохід», - додав посадовець. Мінімально можливий аванс у банку – 25%, однак його також розраховують, спираючись на дані про доходи клієнта. Якщо він раніше взагалі не мав жодних стосунків із банком, опираються лише на довідку про доходи, відтак, обсяг першого внеску може зрости.

Як все виглядає на практиці

Процес на практиці не такий складний, як може здатися спочатку. Першим етапом, є, звісно, зважитися, обрати квартиру, оцінити свої фінансові можливості і повідомити забудовнику про своє рішення. Обрати квартиру та проконсультуватися у менеджера будівельної компанії щодо її вартості. Далі з цією інформацією треба звернутися до банку, де детально проконсультують, а тоді оформити документи і вуаля – ви отримуєте ключі від новенької квартири.

Цікаво, що директор компанії «Інвестор» Андрій Разумовський вирішив на власному досвіді перевірити, наскільки складним є процес кредитування та взяв іпотеку на житло у комплексі «Юпітер» (детальніше про це можна читати ТУТ).

За словами маркетолога групи компаній «Інвестор» Ірини Новосад, забудовник понад рік тому спільно із банком презентував програму кредитування. Вона зауважує, що волиняни дещо стереотипно ставляться до отримання іпотечних кредитів. Натомість чимало людей бере позики на автівки представницького класу, які коштують недешево. Проте купівля квартири – набагато ефективніше капіталовкладення, адже житло є надійною інвестицією, а ту ж саму представницьку машину вже за 5 років експлуатації навряд чи вдасться продати вигідно.

«Ми були б дуже щасливі, якби ставки на іпотеку були по 3%, як про це часто пишуть люди, та це від нас не залежить. Забудовникам насправді дуже вигідно, якщо зменшаться відсоткові ставки на іпотеку, адже з'явиться можливість для розширення ринку, а житло стане доступнішим. Але навіть зі ставками, які нині пропонують банки, отримати своє житло реально. Найголовніше – це добре все прорахувати», - каже Новосад.

ЧИТАТИ ТАКОЖ: Нова акція «Інвестора»: таунхауси можна придбати з відтермінуванням до 3 років

Тож іпотека є водночас стимулом для розширення ринку забудовника та можливістю для клієнта отримати власне житло дуже швидко - якщо людина не має повної суми грошей, може сплатити її частину та поступово доплачувати кошти.

Окрім того, за словами Новосад, для населення можливість отримання житла в кредит – актуальне питання через ціни на оренду. Адже взявши в кредит, наприклад, однокімнатну квартиру, сплата дорівнюватиме оренді, а іноді буває навіть меншою.

«За середньої площі квартиру в наших житлових комплексах кожного місяця треба сплачувати 5-8 тисяч гривень при першому внеску 30%, якщо перший внесок більший, то сума виплат є ще меншою. На мою думку, набагато краще жити у власній квартирі та сплачувати її вартість, аніж просто віддавати гроші за оренду», - додала Новосад.

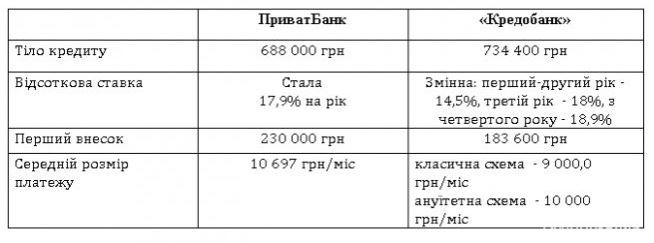

Наприклад, ви вирішили взяти в кредит на 20 років двокімнатну квартиру площею 68 кв. м у ЖК «Супернова». Вартість квадратного метра такого житла – 13500 грн, а ціна квартири – 918 тис грн. Таким чином, при внесенні мінімального першого платежу, встановленого банком (у «Кредобанку» це 20% від загальної вартості, а у ПриватБанку – 25%), фінансові установи запропонують вам такі умови:

ЧИТАТИ ТАКОЖ: Купуй дешевше: на житло в готових будинках ЖК «Супернова» – акція

Тож «Інвестор» акредитував усі свої об’єкти у Луцьку та Ковелі, і клієнти користуються послугою.

«Насправді, для забудовника немає принципової різниці, продавати квартиру клієнту безпосередньо чи за участі банку. Нам цікава тема іпотеки, бо чим більше змоги купувати матимуть клієнти, тим більше у нас перспектив для подальшої роботи і можливостей для розвитку», - підсумувала меркетолог «Інвестора».

***

Зрештою, брати чи не брати кредит на житло - особиста справа кожного. Іпотека не є суперпанацеєю, не обіцяє «халяви» чи квартиру за півдарма. Та навіть попри те, що доведеться переплатити певну суму, вона є найреальнішим інструментом отримати власне житло для тих, хто втомився «викидати» гроші на оренду. Головне – пам’ятати кілька золотих правил – зрозуміти, чи «потягне» ваш бюджет визначену суму щомісяця, детально все прорахувати та, якщо таки зважитеся, постаратися погасити кредит достроково, аби не переплачувати.

Текст - Василина БОРУЦЬКА

Читай усі важливі новини в телеграм-каналі ВЕЧІРНІЙ ЛУЦЬК!